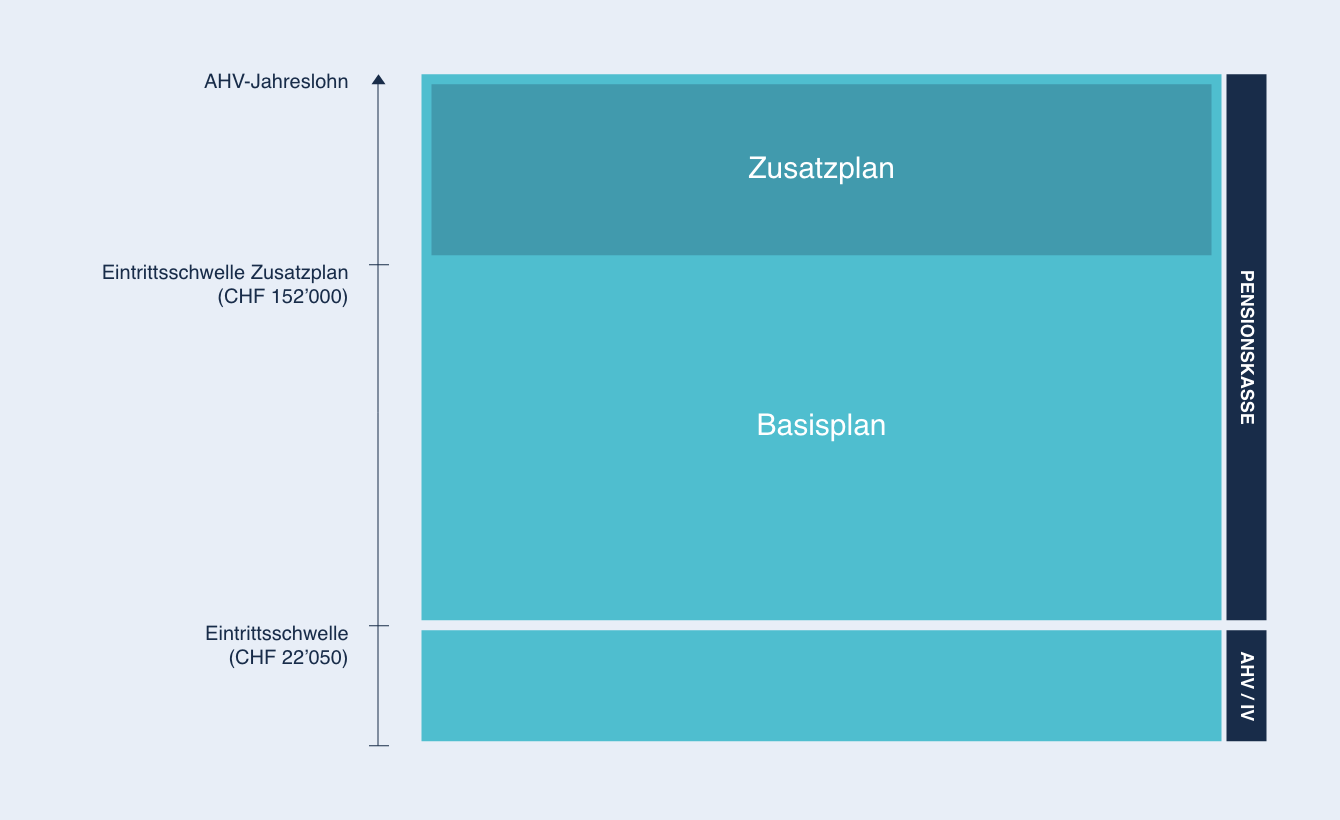

Attraktive Vorsorgebedingungen sind zunehmend mitentscheidend, um motivierte Mitarbeitende zu gewinnen und langfristig zu halten. Die Valora Pensionskasse verpflichtet sich, als umhüllende Vorsorgeeinrichtung mindestens die gesetzlich vorgeschriebenen Vorsorgeleistungen zu erbringen und ermöglicht gleichzeitig Leistungen, die über das BVG-Minimum hinausgehen. Seit 2010 führt die Pensionskasse für die Gesamtheit ihrer Versicherten ein Vorsorgewerk und zwar ein Beitragsprimat umhüllend mit Basis- und Zusatzplan für die Aktivversicherten, sowie die Rentenbezüger.

- Basisplan:

Beträgt Ihr Jahreslohn mehr als CHF 22’680 (Eintrittsschwelle ab dem Jahr 2025) sind Sie im Basisplan versichert

- Zusatzplan:

Ab einem Jahreslohn von CHF 156’200 (Eintrittsschwelle ab dem Jahr 2025) sind Sie automatisch im Zusatzplan versichert

Die Finanzierung der Vorsorgeleistungen erfolgt durch Spar- und Risikobeiträge. Die Sparbeiträge dienen der Bildung des Altersguthabens. Die Risikobeiträge dienen der Abdeckung der Invaliditäts- und der Todesfallrisiken. Die Valora Pensionskasse trägt als autonome Vorsorgeeinrichtung die versicherungstechnischen Risiken Alter, Tod und Invalidität wie auch sämtliche Anlagerisiken selbst.

Seit dem 01.01.2022 können die Arbeitnehmenden für ihre Pensionskassen-Beiträge zwischen drei Sparplänen wählen: «Light», «Plus» oder «Max». Damit können sie ihre finanzielle Situation im Ruhestand freiwillig und eigenverantwortlich mitbestimmen.

Die lohnprozentualen Sparbeiträge pro Altersgruppe für die Sparplanvarianten «Light», «Plus» und «Max» sind ab dem Jahr 2023 wie folgt: